A substituição tributaria ou ICMS-ST é uma das principais dúvidas do representante comercial e do gestor de vendas. Sem dúvidas, o profissional que entende a essência por trás da situação tributária tem mais facilidade em realizar negociações e sabe lidar com diferentes situações em sua área de atuação.

Por isso, hoje, trouxemos Rafael Zimath, do escritório Silva, Santana & Teston Advogados, que é um especialista em direito civil e tributário para explicar exatamente como o processo de substituição tributária funciona na prática.

Boa leitura!

Substituição tributária: tudo o que você precisa saber

É comum que representantes comerciais e gestores tenham dúvidas sobre a substituição tributaria, com a leitura desse artigo você terá todo o conhecimento teórico do tema.

Mas lembre-se que: nada substitui uma consulta com um profissional! Ele poderá fornecer a solução mais adequada em cada caso, combinado?

1. O que é o regime de substituição tributária?

A substituição tributária, também conhecida como “ICMS-ST”, é o regime em que a responsabilidade pelo pagamento do ICMS sob as operações de vendas de mercadorias ou prestações de serviços é atribuída a outro contribuinte que não àquele responsável pela venda do produto.

Ou seja, a indústria assume a responsabilidade pelo pagamento do imposto devido pelo distribuidor, pelo varejista e até mesmo pelo consumidor final.

-> Confira também: Guia definitivo: como fazer a gestão de equipe externa sem cometer erros

2. Quem está sujeito a este sistema?

Este processo não é tão simples. Para entendê-lo por completo, é preciso, primeiramente, compreender quais são os três tipos de regimes de substituição tributária vigentes no Brasil. Confira!

a) Substituição para frente

Ocorre quando o imposto é recolhido antes mesmo do pagamento ser feito. Utiliza-se uma base de cálculo presumida.

b) Substituição para trás

Também conhecida como “diferimento”. Nesta situação ocorre justamente o contrário. Isto é, somente a última pessoa que participa da cadeia de circulação da mercadoria paga o tributo de maneira integral. Inclusive, em relação às etapas anteriores e seus resultados.

c) Substituição propriamente dita

Neste caso, o que ocorre é a substituição do contribuinte por outro que participa do mesmo negócio. É o caso, por exemplo, do industrial que paga o tributo devido pelo prestador que lhe fornece o serviço de transporte.

Um detalhe importante é que a atribuição desta responsabilidade segue a legislação prevista em cada estado. Portanto, é preciso analisar o tipo da mercadoria e o Estado do contribuinte para determinar quem está sujeito à ST. A relação e as hipóteses são bastante extensas, sendo necessário entender cada caso. Então, a consulta a um contador ou advogado é imprescindível.

“A substituição tributária segue a legislação de cada estado, e há variações pelo tipo de mercadoria também.

3. Mas quais as mercadorias mais comuns que estão sujeitas à ST?

De maneira resumida, na maioria dos estados, os itens mais comuns são: motocicletas e automóveis; fumo; tintas e vernizes; refrigerantes, chope, cervejas, água e gelo; combustíveis e lubrificantes; material elétrico; e cimento.

4. Quais as diferenças da aplicação do imposto para pessoa física e para pessoa jurídica?

Não ocorre a ST em relação à pessoa física, já que esta, por ser consumidor final, não revenderá mais a mercadoria. A substituição tributária, portanto, somente é válida para pessoa jurídica.

5. Quais as recomendações para o empresário que optar por utilizar o sistema de substituição tributária?

A ST não é uma escolha do contribuinte, mas uma imposição legal, de acordo com o tipo da operação e a legislação do Estado aplicável ao contribuinte.

6. O que mudou nesse sistema para as empresas que optaram pelo Simples Nacional?

Na legislação atual, não há diferença. O art. 15 da LC147/2004 manteve a substituição tributária para as seguintes situações (as demais não estão sujeitas à ST a partir de 01/01/2016):

a) Para as operações cujo pagamento dos impostos é feito em uma única fase ou para aquelas em que é possível antecipar o recolhimento da tributação

Enquadram-se neste caso os seguintes setores:

- combustíveis e lubrificantes;

- energia elétrica;

- cigarros e derivados do fumo;

- bebidas;

- óleos e azeites vegetais;

- farinha de trigo;

- massas alimentícias;

- itens de padaria, bolachas e biscoitos;

- carnes;

- laticínios;

- café;

- sorvetes;

- preparações para produtos vegetais;

- rações;

- veículos automotivos, suas peças e componentes;

- câmaras de ar; cosméticos;

- medicamentos;

- papéis;

- plásticos;

- canetas;

- cimento, cal e argamassa;

- açúcar; cerâmica;

- vidro;

- materiais de construção;

- telhas e caixas d´água;

- tintas; eletrônicos e eletrodomésticos;

- reatores elétricos;

- tomadas;

- para-raios e lâmpadas;

- aparelhos de pesagem de uso doméstico;

- ar-condicionado;

- extintores;

- máquinas de barbear, cortar o cabelo e depilação;

- aquecedor elétrico;

- ferramentas;

- álcool etílico;

- sabão para roupas e detergentes, alvejantes, esponjas e amaciantes.

b) Em situações de venda de mercadorias pelo sistema porta-a-porta

Isso inclui aquelas em que a substituição tributária já foi feita anteriormente pelo varejista/atacadista que revendeu este produto ao consultor.

“A restituição continua a mesma para quem optou pelo Simples Nacional.”

7. Como calcular o imposto?

De uma maneira simplificada, calcula-se o imposto utilizando o preço de venda + MVA (margem de valor agregado). Isso resulta em um novo preço, que é a base de cálculo para a aplicação da alíquota interna, e abate o débito proporcional.

8. Em que situações a restituição é possível? Como funciona?

Isto ocorre nos seguintes casos:

a) Revender a mercadoria para outro estado

O remetente precisa pagar novamente o ICMS para este estado em que foi entregue o produto. O industrial não faz o recolhimento completo, já que o ônus deste pagamento do ICMS do outro estado é feito ou pelo distribuidor que entrega este produto, ou pelo varejista que irá revendê-lo.

b) O pagamento já tenha sido feito antes do envio

Neste caso, é possível obter o ressarcimento utilizando a nota fiscal em nome do estabelecimento que fez a retenção, desde que esta discrimine qual o valor do imposto retido. A nota fiscal em questão deve estar acompanhada dos respectivos documentos, para provar que a mercadoria não ficou no Estado onde foi adquirida. Quem recebe o produto pode utilizar esta nota para abater futuros recolhimentos referentes a esta compra.

c) Em caso de extravio, roubo ou mercadoria danificada

O distribuidor/varejista também tem direito à restituição em caso de extravio do produto, roubo, chegue quebrado ou tenha algum defeito que impossibilite a sua comercialização. Para isso, ele deve comunicar a repartição fiscal do seu estado, que avaliará o caso e, se a situação for comprovada de fato, fará a restituição do imposto devido.

9. Em que situações a substituição tributária não se aplica?

É necessário analisar as operações que envolvem as mercadorias descritas na legislação estadual do contribuinte caso a caso. Resumindo, conforme trazido pelo Convênio ICMS nº 81/1993, o regime da substituição tributária do ICMS não se aplica às seguintes situações:

a) Quando a mercadoria for destinada à pessoa jurídica que se enquadre na categoria de ST

Isso significa que, caso você vá vender este produto para um contribuinte de outro estado que se enquadre nesta mesma situação de direito à substituição tributária que você, é ele que fica responsável por receber o ressarcimento. Por exemplo, um contribuinte cearense estará dispensado de antecipar o imposto devido pelo contribuinte do Estado da Bahia, se a este também estiver imposta a condição de substituto tributário sob a mesma mercadoria.

b) Quando a mercadoria for transferida para outro estabelecimento, exceto varejista

Por exemplo, se uma indústria paulista envia sua mercadoria a uma central de distribuição em Minas Gerais não haverá ressarcimento. Este será devido ao centro mineiro, de onde a mercadoria foi encaminhada para o varejo.

c) Quando a mercadoria for utilizada em processos industriais

É o caso de montadoras de veículos ou fábricas que trabalham seguindo uma linha de produção. É preciso adquirir algumas das peças essenciais para a montagem do produto em outros estados. Neste caso, o ressarcimento será apenas sob o produto final encaminhado para o varejo. Por exemplo, uma indústria de faróis automotivos, que compra lâmpadas para compor o seu produto final. Neste caso, a lâmpada é insumo no seu processo produtivo.

d) À operação destinada a não contribuinte do ICMS

É o caso da destinação do produto diretamente à pessoa física ou empresas que não estejam cadastradas na Secretaria Estadual da Fazenda, portanto, que não pagam ICMS.

“Esta legislação é complexa. Recomenda-se consultar um advogado ou contador para analisar cada caso.”

10. Como funciona o preenchimento da nota fiscal? Há mudanças em relação à nota fiscal eletrônica?

Não há mudanças. O recolhimento do imposto retido acontece por meio da Guia Nacional de Recolhimento de Tributos Estaduais, a GNRE, em uma agência do banco oficial do estado destinatário. Caso isto não seja possível, em uma agência de qualquer banco no seu estado, desde que este faça parte da Associação Brasileira dos Bancos Comerciais Estaduais, a ASBACE.

O uso da GNRE específica para cada convênio ou protocolo ocorre sempre que o contribuinte substituto, ou seja, o fabricante da mercadoria, operar com produtos sujeitos a diferentes normas de substituição tributária. É o caso de quem faz distribuição em todo o país, e não apenas em um único estado.

11. Em que situações o contribuinte deve buscar o suporte de um advogado?

A legislação relacionada à ST é extremamente complexa. Logo, recomenda-se consultar um advogado e/ou contador toda vez que houver dúvida sobre a aplicação da lei, e especialmente um advogado quando o contribuinte tiver a impressão de que está diante de uma situação que parece ser injusta ou desproporcional.

Saiba mais sobre a substituição tributária com o apoio de um especialista

E aí, ficou com alguma dúvida sobre a legislação que rege à representação comercial, leis trabalhistas ou outros temas jurídicos? Com a ajuda do Rafael Zimath, certamente o tema ficou mais claro, certo?

Então, lembre-se do papel importante que os profissionais cumprem em relação às burocracias de diferentes tipos de negócios e busque um que auxilie o seu!

Tirou bem as nossas dúvidas, show, muito obrigado. Além dessa matéria, também conseguimos uma ferramenta em excel, que faz o cálculo das nossas compras interestaduais, muito boa a Planilha. Segue o Link para quem quiser ajuda > https://go.hotmart.com/F60220102B

Boa tarde, Luiz! Como vai?

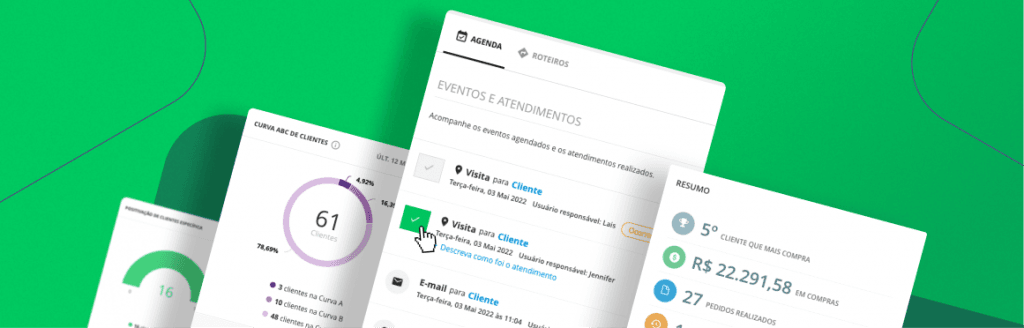

Você pode se interessar em saber que o Mercos faz o cálculo de ICMS e de outros tributos automaticamente na hora de fazer seus pedidos.

Caso queira saber mais, acesse aqui e conheça o sistema: http://bit.ly/41qusXf

Qualquer dúvida estou à disposição. Até mais!

Boa tarde!

Gostaria de esclarecer dúvidas sobre ST.

Existe algum sistema de consulta com especialista?

Quanto custa?

Boa tarde, Daniel!

Não temos indicações específicas para consultorias de ST.

Espero que tenha conseguindo sanar suas dúvidas!

Até breve.